目前,整个汽车内存市场目前由美光主导,估计市场份额为 45%(按收入计),其次是三星,市场份额为 13%。英飞凌、铠侠、SK海力士和ISSI均排在三星之后,市场份额≤7%。

01汽车存储器的需求和市场估算

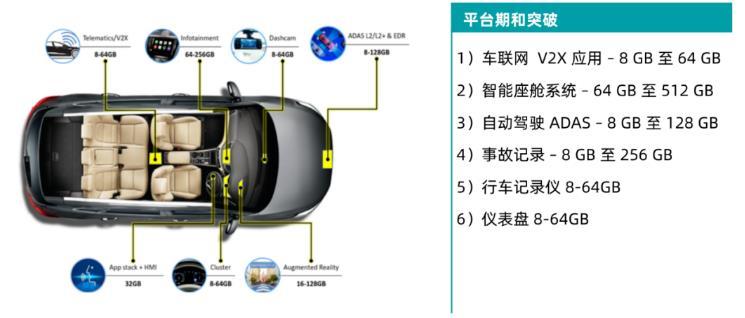

在传统的汽车电子控制单元(Electronic Control Unit ECU)的存储需求并不大,在域控时代DCU里面,主要需要大容量的自动辅助驾驶和座舱系统的需求。

随着图像技术的处理进化,智能汽车使用8-12个摄像头,800万像素的分辨率,60帧/秒的刷新率和16位深度,使数据流速率达到近10 GB/s。汽车中也开始使用之前应用于手机的LPDDR4和LPDDR5,而为了满足比移动应用程序要求更高的汽车级认证需求,它们的功能正得到加强。LPDDR5特别适用于最新型车辆使用的更大显示器,能够管理日益复杂的导航图像和驾驶舱单元的控制区域。

智能车辆的运算功耗受到限制,未来的E/E架构和汽车内存,也需要配合计算的过程变得更加节能。下一代汽车内存需要在带宽、时延、功率和容量上不断突破极限。大容量NAND闪存模块在许多汽车应用和系统中也发挥着重要的作用,很多存储功能都使用非易失性内存。

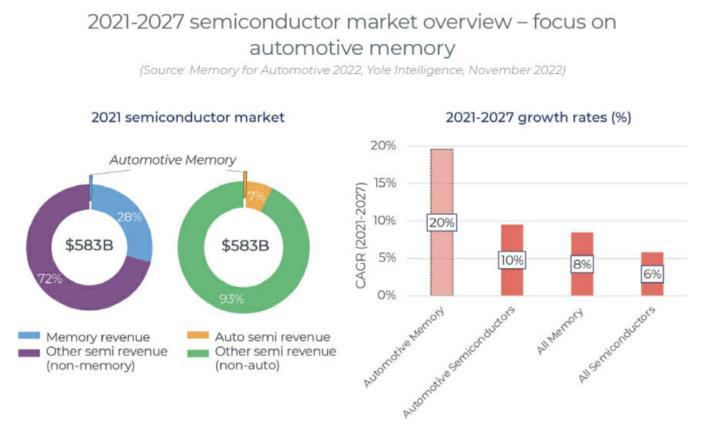

根据Yole 2021年的数据,用于汽车的存储确实是在高速增长的。从2020年到2026年,是以DRAM 35%(每个系统的GB)、NAND 57%的速度在增长,这对比手机、平板增长快了3倍。

Yole的报告里面也有一个示意图,实质上智能汽车的变革速度是比较慢的,和消费电子手机比起来,基数很小。

02汽车存储的特点

由于汽车行业的要求,存储器企业需要支持AEC-Q1004汽车级质量标准,并建立标准流程,覆盖从研发阶段的设计到遵循IATF 169495标准的生产。从软件开发角度来看,此汽车软件性能改进及能力确定(ASPICE6)标准,功能安全(ISO 26262标准),这些汽车行业标准有助于确保利益相关方在整个产品生命周期中进行清晰的沟通。可追溯性不仅能够助力产品设计师、工程师和测试人员满怀信心的从事开发工作,而且能够使市场更安全、车辆更可靠。遵循这些标准将有助于提高质量和效率,并降低故障率。

汽车内存也需要纠错码(Error Correction Code, 简称 ECC8)、内建自测(Built-In Self-Test,简称BIST9)和循环冗余校验(Cyclic Redundancy Check,简称 CRC10)的开发,需要具备更好耐温性能的位单元,并为刷新过程中失去电荷的DRAM裸片引入纠错功能。

NAND Flash是有擦写寿命限制的,而汽车领域对于车辆的要求一般在八年或者十年,根据工作负载,选择一块8GB容量的存储,十年的总写入量可以支持20TB。这方面特斯拉的出现的一个问题就是:容量选小了以后,有很多新的应用不断出现和更新,随着使用年限的增加,工作负载可能比之前预期要大很多。这就会导致原本可以保证安全行驶八年或者十年不出问题,但随着工作负载的增加,NAND Flash车载容量消耗会加快,可能会遇到用到第四年或者第五年机器无法启动的情况。

03驾驶舱和 ADAS 以及自动驾驶 (AD) 占汽车内存收入的 90% 以上

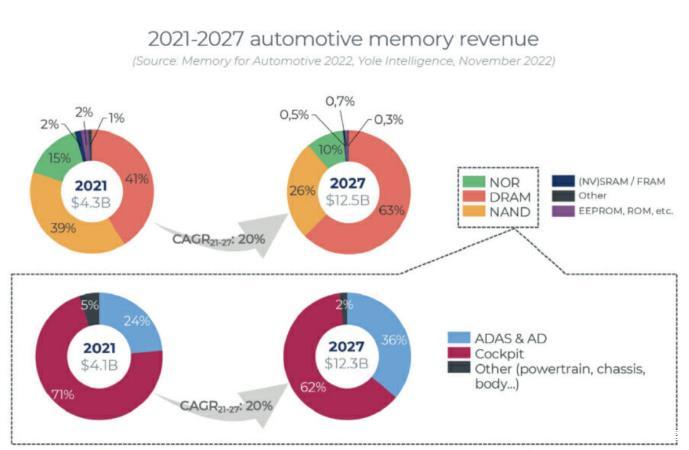

在全球内存市场中,NAND 和 DRAM 合计占 2021 年收入的 96%,而 NOR 闪存仅占略高于 2%(约 35 亿美元)。NAND 和 DRAM 也主导了汽车内存市场,合计份额为 80%(DRAM 为 41%,NAND 为 39%)。NOR 闪存在汽车领域的占有率要高得多,市场份额为 15% (约6.6亿美元)。

具有主要信息娱乐单元、仪表盘和连接性的驾驶舱目前是主要的内存用户。为了重现“智能手机般”的用户体验,驾驶舱内存内容遵循相同的内存内容趋势。NOR 闪存仍在使用,但托管 NAND 和 DRAM 占据了大部分收入。

ADAS & AD 成为第二个车载内存用户,2021 年占收入的 24%。内存消耗主要是 DRAM 和高密度 NOR 闪存,可能还有用于智能传感器的 SLC NAND。它是内存增长最快的应用领域。

“其他”领域(动力总成、底盘和安全以及车身和舒适性)估计约占需求的 5%。这些领域所需的限制最多,主要使用稳健的存储器技术,例如 EEPROM 和 NOR 闪存。

到 2027 年,座舱预计仍将是主要应用领域内存消费者,但 ADAS & AD 的收入份额将增至 36%。在技术方面,DRAM 和 NAND 预计将占汽车内存收入的近 90%。

04技术趋势:智能功能需要更快的接口和更大的密度

汽车市场在质量、资格、可靠性、功能安全和供应寿命方面有特定要求,需要解决这个市场的参与者付出额外的努力和奉献精神。

长期以来,所使用的存储器技术仅限于稳健的解决方案,例如 EEPROM 和 NOR 闪存。随着数字驾驶舱和 ADAS 智能传感器以及自动驾驶功能的普及,这种情况已经发生了变化。

从带有主要信息娱乐单元的模拟仪表板,车辆现在正在采用完全集中的数字驾驶舱电子设备。例如,DRAM 已经从 DDR2 和 DDR3L 发展到 LPDDR4(x),在某些情况下甚至是 GDDRx。相关数据存储需求的增加导致采用更大、更快管理的 NAND 解决方案。从 eMMC 开始,越来越多的设计在最豪华的车辆中采用 UFS 和潜在的 PCIe 固态硬盘 (SSD)。

ADAS 功能正在推动智能传感器的普及,例如前置摄像头、成像雷达,甚至激光雷达。这将需要高密度 NOR 闪存((Q)SPI 到 xSPI)和 DRAM(DDR3L 或 LPDDR4),具体取决于所使用的应用程序处理单元。

自动驾驶需要采用中央处理和人工智能功能。后者需要高带宽 DRAM。虽然大部分设计使用的是LPDDR4(x)或DDR4,但也有一部分使用的是GDDRx,未来我们可能还会想到HBM。自动驾驶需要存储大量代码和数据,因此需要采用 eMMC 或 UFS 设备。预计未来用于自动驾驶汽车的事件数据记录器(黑匣子)需要非常大的密度和速度,这可能会导致采用 PCIe SSD。

在Yole看来,汽车存储器业务迎来前所未有的挑战和机遇。

05跨越挑战

将同规格和容量的车规产品与一般商规产品相比,两者至少有3成以上的溢价,且价格也会随着规格与细致度上升而有倍数上涨的概率。因而吸引众多厂商对汽车市场趋势若骛。

通常,汽车配件市场分为前装和后装两部分。前装是随整车生产而集成在内,后装则是在已经生产好的车上另行加装。后装市场更像消费电子,前装则门槛很高。

陈跃楠认为车用存储的新机遇在于前装市场,“基于闪存或DRAM的各种场景,会在前端的使用更多,信息娱乐、自动驾驶等功能都集成在整车之内了。”

残酷的现实是,前装市场对存储产品的考验要远大于后装市场。“汽车关乎人命,因此门槛很高,以最基本的 AEC-Q100 车规级产品认证标准为例,厂商需要连续三个批次完成三轮实验,要符合这些标准用的设计就必须要比消费性电子的强度强10倍。”一位车用芯片厂商告诉记者,为达标准,厂商都要另外给台积电付费来做特殊工艺。除了硬件设计要符合车规的设计过程,软件也需要符合车规规定的软件写的方法和过程,要求非常严谨,很多公司都不能承受。

然而通过认证只是开始,进入车厂导入环节以后,每个车厂还会结合自己的产品设计和生产流程对供应商提出不同的合规化和定制化要求。

高制作难度、高生产成本的挑战,吓退很多尝试者,但是依然吸引无数新进者,就因为车用存储器有很高的报酬与潜在庞大商机。

“前装市场对于存储器的规格要求十分严苛,带来的就是更高的设计和测试验证要求,以及更好的价格和利润表现。”吕东认为。

为此,存储器厂商们一边积极应考,一边不断改进工艺。从公开数据来看,最新出炉的车用存储产品已经可以胜任汽车新时代的挑战了。

作为汽车电子系统中不可或缺的一员,车用存储器的前景不可限量。巨大的商机当前,三大存储巨头已经对车用市场进行了各种布局,而国内的存储新势力也开始跃跃欲试,新一轮的竞赛已经悄悄展开。