2022年中国储能系统产业链上中下游市场预测分析(附产业链全景图)

关键词: 储能系统

中商情报网讯:储能系统(简称ESS)是一个可完成存储电能和供电的系统,具有平滑过渡、削峰填谷、调频调压等功能。储能系统按照种类划分可分为物理储能、电化学储能和电磁储能等。

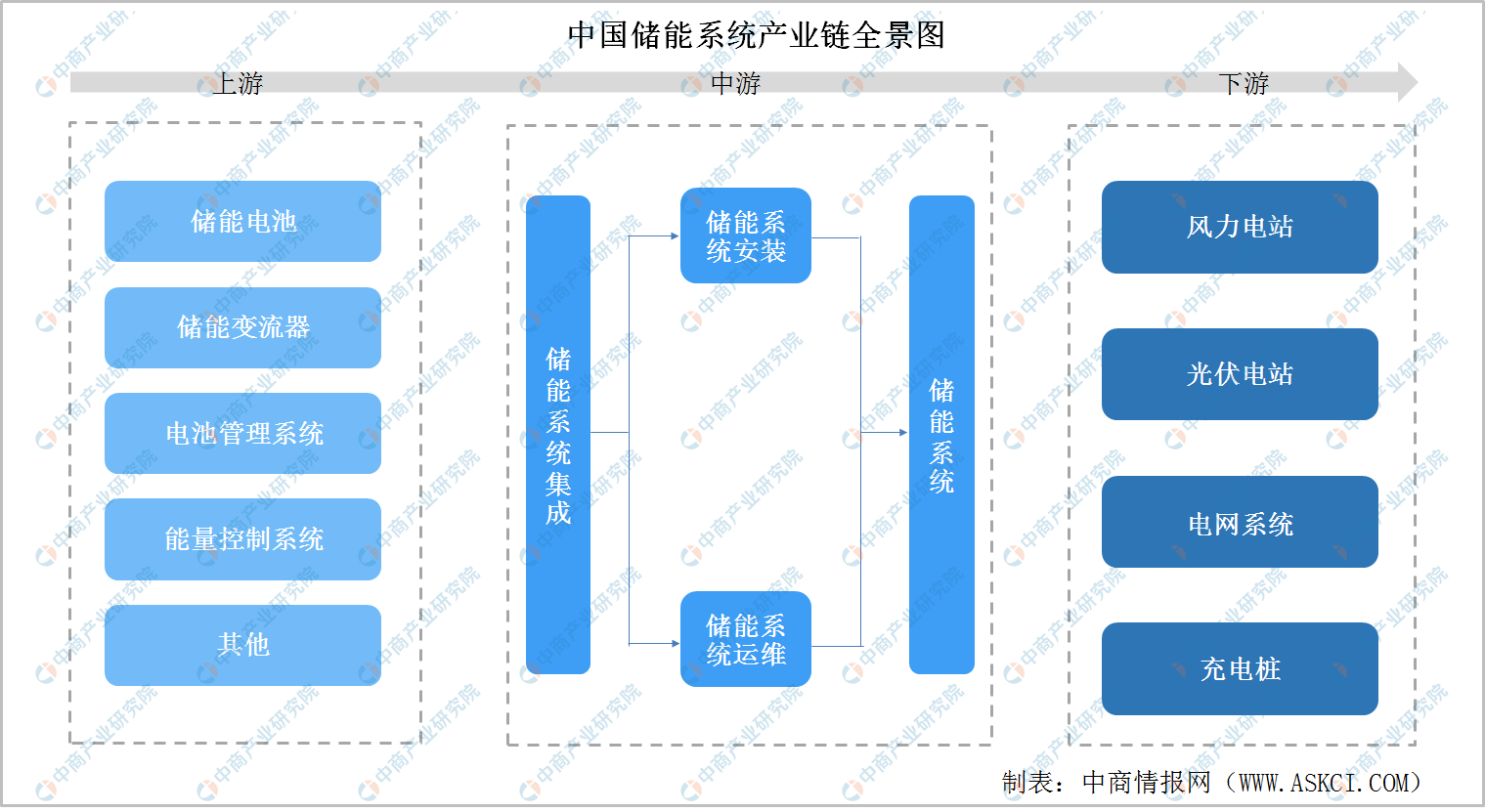

一、储能系统产业链

储能系统上游由储能电池、储能变流器(PCS)、电池管理系统(BMS)及能量管理系统(EMS)等部分组成。储能系统中游为储能系统安装、运营。储能系统下游为风力电站、光伏电站、电网系统、充电桩等。

资料来源:中商产业研究院整理

二、储能系统产业上游

(一)成本构成

储能系统主要由储能电池、储能变流器(PCS)、电池管理系统(BMS)、能量管理系统(EMS)以及其他电气设备构成。BMS主要负责电池的监测、评估、保护及均衡等;能量管理系统(EMS)负责数据采集、网络监控和能量调度等;储能变流器(PCS)可以控制储能电池组的充电和放电过程,进行交直流的变换。储能电池与储能变流器是储能系统的核心环节,储能电池的成本占比超60%,储能变流器的成本占比10%。

资料来源:中商产业研究院整理

(二)储能电池

1、储能电池市场

2017-2020年我国储能电池产值规模逐年攀升,保守测算2020年超180亿元,同比增长约60%。中商产业研究院预计,2021年我国储能电池产值将达276亿元,2022年将超350亿元。

数据来源:GGII、中商产业研究院整理

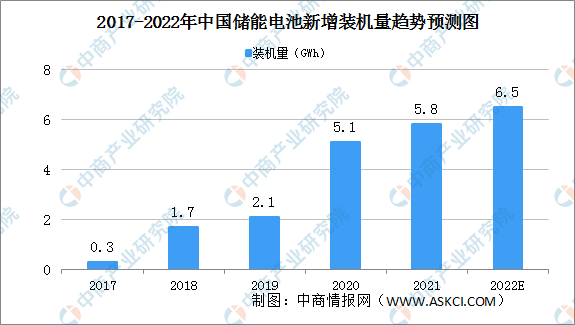

2、储能电池新增装机量

受益于电池成本的持续下降和政府政策的刺激,中国储能电池在2017年0.3GWh新增投入运营的装机量的基础上,于2021年实现了5.8GWh的新增装机量。在国家能源转型及碳中和战略背景下,储能电池是电力系统改革和新能源电力建设的重要组成部分。预计到2022年,新增装机量将达到6.5GWh。

数据来源:弗若斯特沙利文、中商产业研究院整理

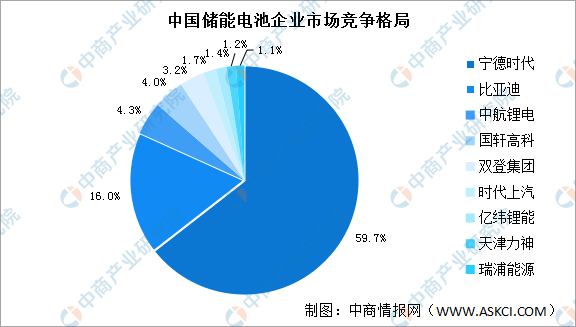

3、储能电池竞争格局

我国动力储能电池行业的竞争格局较为集中,头部效应较为明显。其中,宁德时代储能电池市场份额近六成,比亚迪紧随其后,储能电池市场份额16.0%。中航锂电排名第三,储能电池市场份额4.3%。

数据来源:中商产业研究院整理

(三)储能变流器

1、市场规模

由于光伏、风电等新能源发电存在波动性,外加限电政策影响、企业调峰调频需求和国内可再生能源配储能政策的推进,未来储能市场将保持高速增长。根据IHS测算,2020年全球储能变流器市场规模能到12.7GW,同比增长30%,其中并网型储能变流器规模增至7GW。2021年全球储能变流器市场有望达24GW。

数据来源:IHS

2、装机量排名

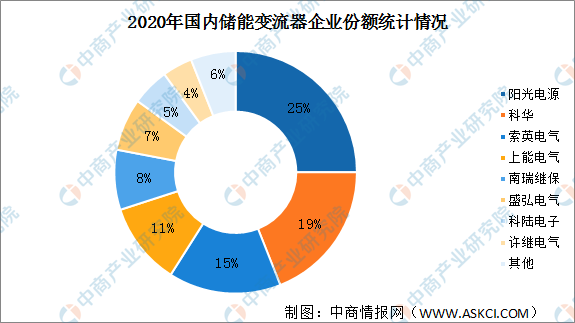

2020年,中国新增投运的电化学储能项目中,储能变流器提供商装机排名TOP10依次为:阳光电源、科华、索英电气、上能电气、南瑞继保、盛弘股份、科陆电子、许继、英博电气和智光储能。

资料来源:中关村储能产业与技术联盟

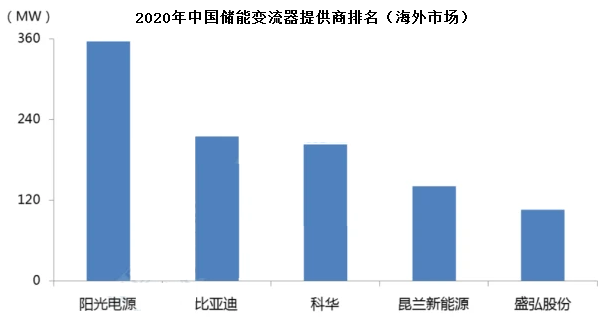

2020年度,海外电化学储能(不含家用储能)市场中,中国储能变流器提供商海外出货量排名TOP5依次为:阳光电源、比亚迪、科华、昆兰新能源和盛弘股份。

数据来源:中关村储能产业与技术联盟

3、竞争格局

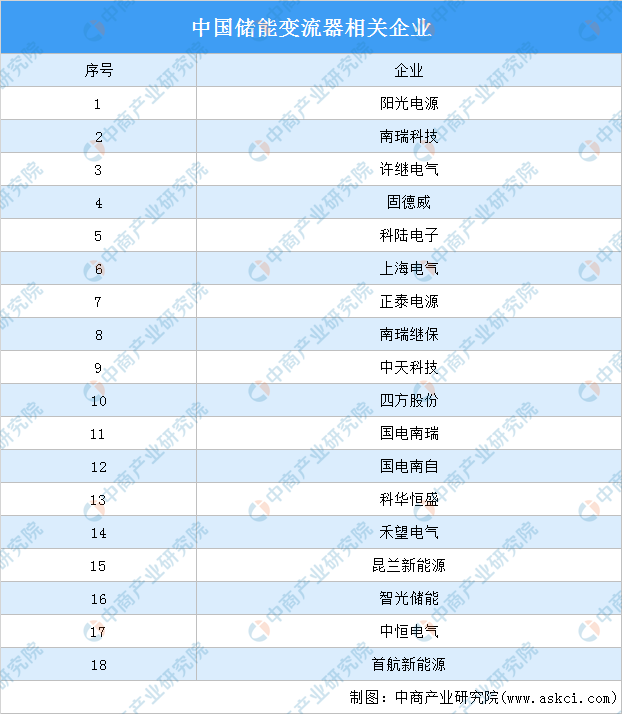

在国际市场中,储能变流器主要生产企业有ABB、尼得科、NR、美国派克汉尼汾等。我国也有众多储能变流器生产企业,常见的有阳光电源、固德威、索英电气、南瑞继保等。2020年阳光电源储能变流器市场份额最高达25%,科华紧随其后,市场份额为19%。索英电气、上能电气市场份额超10%,分别为15%、11%。南瑞继保、盛弘电气、科陆电子、许继电气市场份额分别为8%、7%、5%、4%。我国储能变流器行业处于发展初期,市场尚未得到完全释放,因此未来储能变流器领域仍存在较大发展机遇。

资料来源:中商产业研究院整理

资料来源:中商产业研究院整理

三、储能系统产业中游

(一)储能系统装机规模

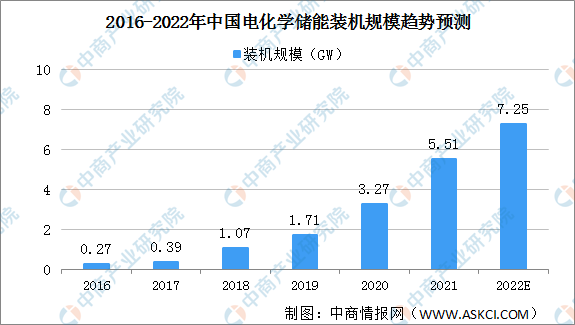

储能系统按照种类划分可分为物理储能、电化学储能和电磁储能等。电化学储能包括钠硫电池、液流电池、锂离子电池等,主要应用于分钟至小时级的工作场景;近年来,在政策的推动下我国电化学储能系统发展较为迅速。截至2021年我国电化学储能投运规模达到1.87GW,累计装机规模达到5.51GW,同比增长68.5%。预计2022年我国电化学储能累计装机规模达到7.25GW。

数据来源:CNESA、中商产业研究院整理

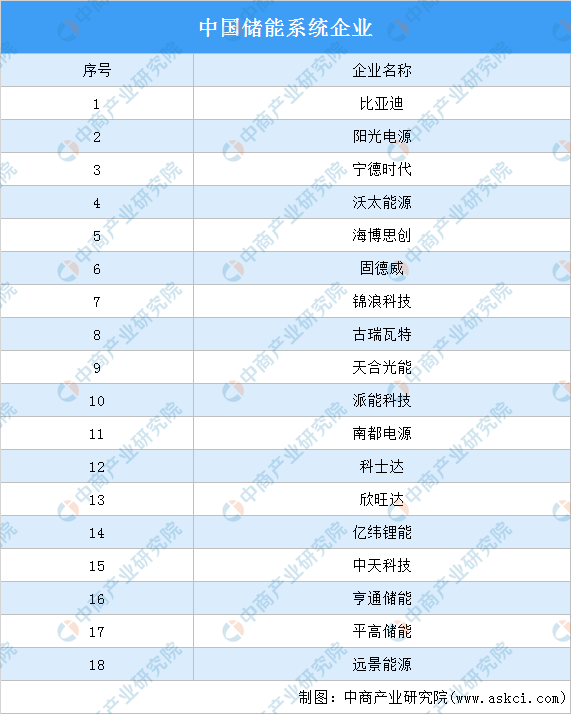

(二)储能系统销量排名

2020年国内储能系统出货量CR5仅26%,其中,阳光电源销量最高达299.8GW,海博思创排名第二,销量达242GW,平高位居第三,销量达127.5GW。

资料来源:中商产业研究院整理

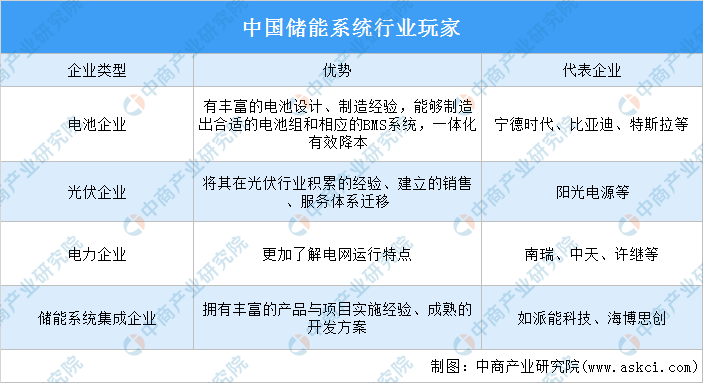

(三)储能系统竞争格局

储能系统竞争格局未定,电池厂、逆变器厂商、电站厂商均进入储能系统竞争。国内装机规模排名靠前的储能系统集成商中,除阳光电源和海博思创外,主要是来自电力行业的企业。

资料来源:中商产业研究院整理

资料来源:中商产业研究院整理

四、储能系统产业下游

(一)光伏

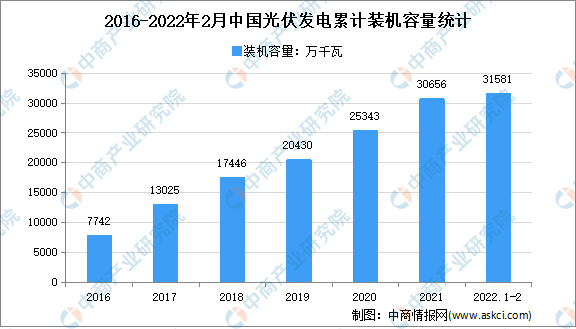

1、光伏装机量

截至2021年底,光伏发电并网装机容量达到3.06亿千瓦,突破3亿千瓦大关,连续7年稳居全球首位。最新数据显示,2022年1-2月中国光伏发电装机容量约31581万千瓦,同比增长20.9%。

数据来源:国家能源局、中商产业研究院整理

2、光伏新增装机量

2021年,全国光伏新增装机54.88GW,为历年以来年投产最多,其中,光伏电站25.60GW、分布式光伏29.28GW。到2021年底,光伏发电累计装机306.56GW。CPIA预测,保守情况2030年中国光伏新增装机容量105GW,乐观情况2030年中国光伏新增装机容量128GW。随着光伏新增装机容量持续增长势必将带动光伏组件产业发展。

数据来源:CPIA、中商产业研究院整理

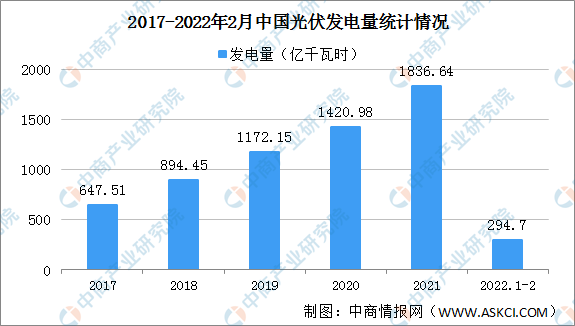

3、光伏发电量

随着光伏装机量持续增长,光伏发电量稳步增长。2021年光伏发电量1836.64亿千瓦时,同比增长14.1%。20222年1-2月光伏发电量294.7亿千瓦时,同比增长6.5%。

数据来源:国家统计局、中商产业研究院整理

(二)风电

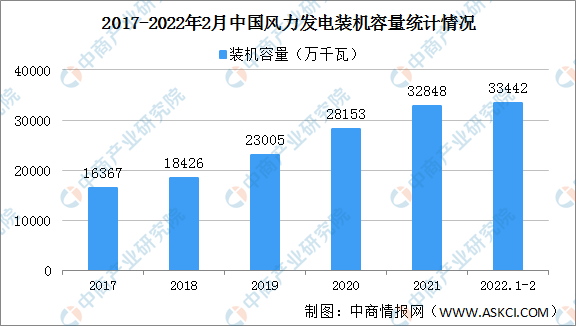

1、风电装机量

近年来,我国风电并网装机容量持续增长,2019年突破2万亿千瓦,2021年突破3亿千瓦大关,较2016年底实现翻番。目前,中国风电并网装机容量已连续12年稳居全球第一。2022年1-2月,全国风电并网装机容量33442万亿千瓦,同比增长17.5%。

数据来源:国家能源局、中商产业研究院整理

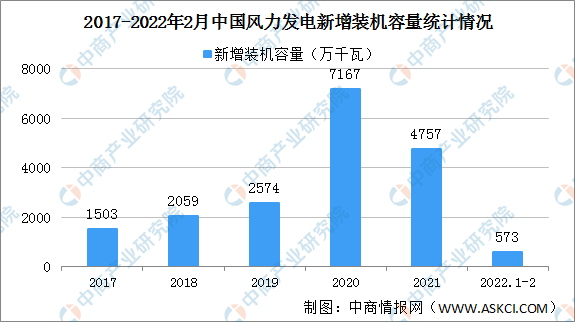

2、风电新增装机量

2021年,全国风电新增并网装机4757万千瓦,为“十三五”以来年投产第二多的一年。从新增装机分布看,中东部和南方地区占比约61%,“三北”地区占39%,风电开发布局进一步优化。2022年1-2月全国风电新增并网装机573万千瓦。

数据来源:国家能源局、中商产业研究院整理

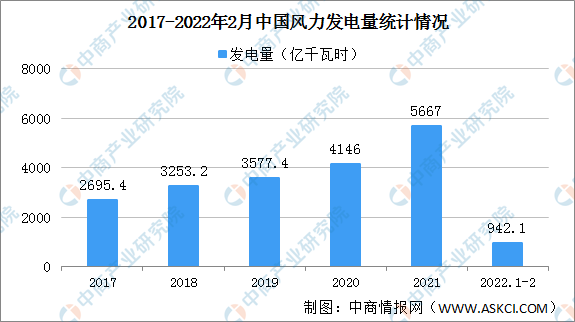

3、风力发电量

近年来,中国风力发电量持续增长,2020年突破4000亿千瓦时,2021年,全国风力发电量5667亿千瓦时,同比增长29.8%。2022年1-2月,全国风力发电量942.1亿千瓦时,同比下降7.6%。

数据来源:国家统计局、中商产业研究院整理

(三)充电桩

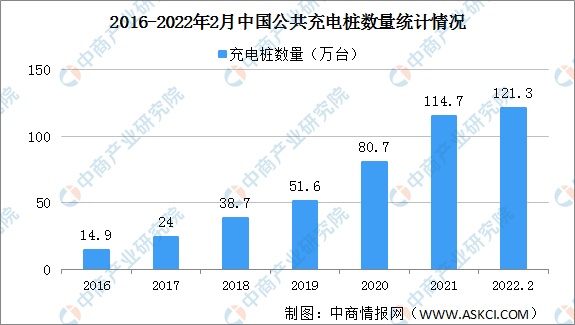

1、充电桩数量

随着新能源汽车保有量持续增长,我国充电桩数量稳步增长。截至2021年12月,联盟内成员单位总计上报公共类充电桩114.7万台,环比增加5.5万台,同比增长42.1%。截至2022年2月,联盟内成员单位总计上报公共类充电桩121.3万台,环比增加3.6万台,同比增长44.9%。其中直流充电桩49.6万台、交流充电桩71.7万台、交直流一体充电桩589台。从2021年3月到2022年2月,月均新增公共类充电桩约3.1万台。

数据来源:中国充电联盟、中商产业研究院整理

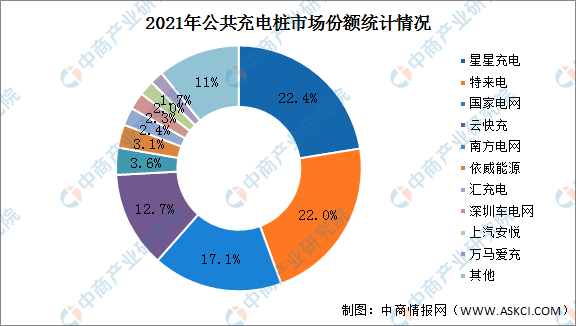

2、充电桩竞争格局

我国充电桩行业头部企业优势显著。数据显示,截止到2021年底,全国公共充电桩运营商CR10为89%,其中,星星充电、特来电、国家电网市场份额分别为22.4%、22%、17.1%,这三家企业市场份额累计61.5%。云快充市场份额17.1%,南方电网市场份额12.7%。依威能源、汇充电、上汽安悦、万马爱充、深圳车电网市场份额不足5%。

数据来源:充电联盟、中商产业研究院整理