2024年中国PCB行业市场前景预测研究报告(简版)

关键词: PCB

中商情报网讯:印制电路板(PCB)是电子产品的重要组成部分,被称为“电子产品之母”,广泛应用于消费电子、汽车、通信设备等领域。2024年以来消费电子行业整体需求比去年乐观,折叠屏手机市场发展迅速,给PCB行业带来利好,提升了柔性电路板需求量。

一、PCB定义

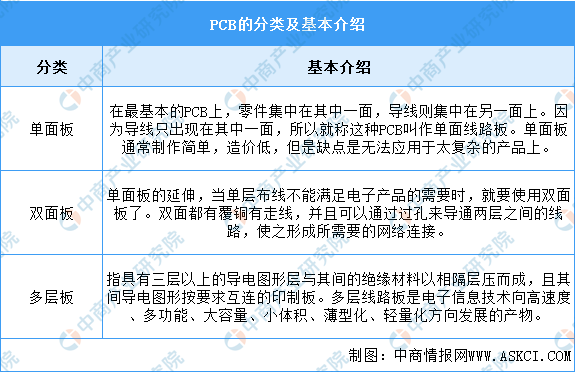

PCB,中文名称为印制电路板,又称印刷线路板,是重要的电子部件,是电子元器件的支撑体,是电子元器件电气相互连接的载体。按照电路层数来分,PCB可分为单面板、双面板、多层板。具体如图所示:

资料来源:中商产业研究院整理

二、PCB行业发展政策

近年来,政府主管部门出台了一系列与印刷电路板相关的法律政策,主要目的在于促进印刷电路板行业提供更方便、更快捷的机器设备,支持行业与领域高质量、快速发展。产业政策的逐步实施及新政策的不断出台,将对行业所在的公司的经营发展产生积极有利的影响。

资料来源:中商产业研究院整理

三、PCB行业发展现状

1.市场规模

近二十年来,凭借亚洲尤其是中国在劳动力、资源、政策、产业聚集等方面的优势,全球电子制造业产能向中国和韩国等亚洲地区转移。中商产业研究院发布的《2024-2029年中国印制电路板(PCB)行业发展趋势及预测报告》显示,2022年中国PCB市场规模达3078.16亿元,同比增长2.56%,2023年约为3096.63亿元。中商产业研究院分析师预测,2024年中国PCB市场规模将进一步增长至3469.02亿元。

数据来源:Prismark、中商产业研究院整理

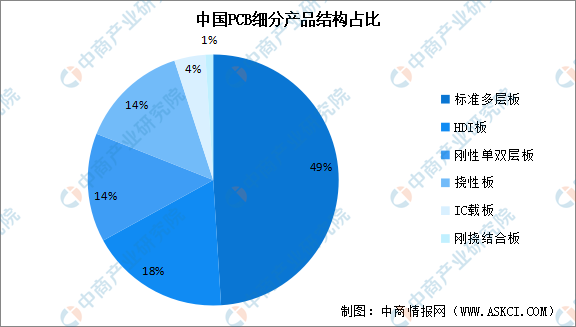

2.产品结构

印制电路板细分市场主要产品包括刚性板、挠性板、刚挠结合板和封装基板。从各细分市场产值规模占比来看,目前中国PCB市场产品以刚性板为主,包括多层板、HDI板、HDI板等,市场份额合计占比81%;挠性板占比14%;IC载板占比4%;刚挠结合板占比1%。整体来看,与日本、韩国等国家相比,我国PCB产品中高端印制电路板占比较低,具有较大的提升空间。

数据来源:Prismark、中商产业研究院整理

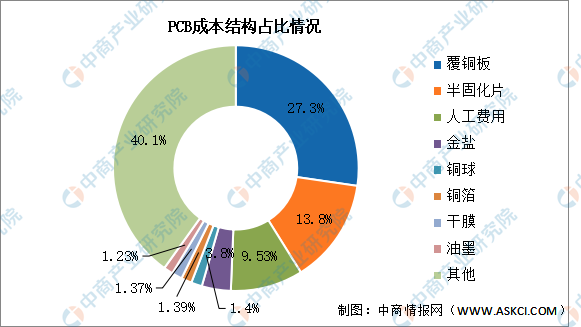

3.成本构成

PCB成本结构中,原材料占比约60%,其中占比最高的是覆铜板,达27.31%。其次分别为半固化片、人工费用、金盐、铜球、铜箔、干膜、油墨,占比分别为13.8%、9.53%、3.8%、1.4%、1.39%、1.37%、1.23%。

数据来源:中商产业研究院整理

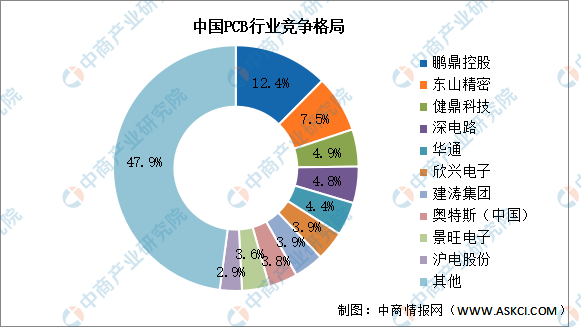

4.竞争格局

由于我国PCB产业主要集中在中低端制造领域,高性能制造领域较少,制造门槛不高,市场集中度较低,CR5为33.9%,鹏鼎控股市场份额占比最多,达12.4%。东山精密、健鼎科技、深南电路、华通分别占比达7.5%、4.9%、4.8%、4.4%。

数据来源:CPCA、中商产业研究院整理

四、PCB行业重点企业

1.鹏鼎控股

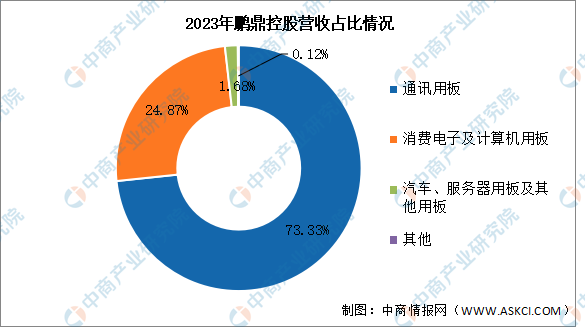

鹏鼎控股(深圳)股份有限公司从事各类印制电路板的设计、研发、制造与销售业务。主要产品通讯用板、消费电子及计算机用板以及其他用板等,并广泛应用于手机、网络设备、平板电脑、可穿戴设备、笔记本电脑、服务器/储存器及汽车电子等下游产品。

2023年实现营业收入320.66亿元,同比下降11.45%;实现归母净利润32.87亿元,同比下降34.42%。2023年主营产品包括通讯用板、消费电子及计算机用板分别占整体营收的73.33%、24.87%,汽车、服务器用板及其他用板占比达1.68%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

2.东山精密

苏州东山精密制造股份有限公司主营业务为电子电路、光电显示和精密制造。东山精密主要产品包括电子电路产品、触控面板及液晶显示模组、LED显示器件、精密组件产品。

2023年前三季度实现营业收入225.01亿元,同比下降1.39%;实现归母净利润13.33亿元,同比下降15.69%。2022年主营产品包括电子电路产品、精密组件产品、触控面板及液晶显示模组,分别占整体营收的69.09%、14.40%、10.78%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

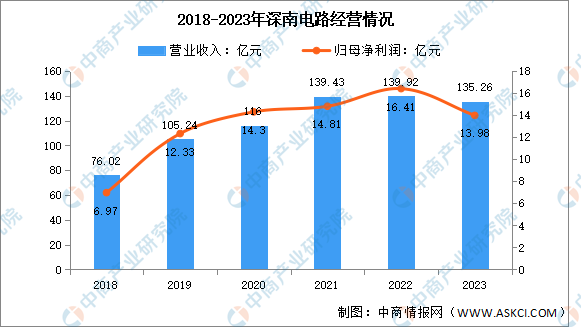

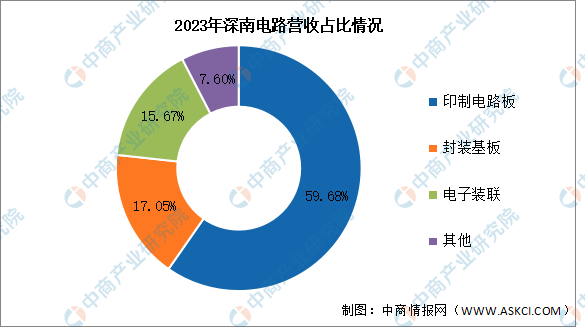

3.深南电路

深南电路股份有限公司的主营业务为印制电路板、封装基板及电子装联产品的研发、生产及销售,产品应用以通信设备为核心,重点布局数据中心(含服务器)、汽车电子等领域,并持续深耕工控、医疗等领域。深南电路主要产品或服务为印制电路板、封装基板、电子装联。

2023年实现营业收入135.26亿元,同比下降3.33%;实现归母净利润13.98亿元,同比下降14.76%。2023年主营产品包括印制电路板、封装基板、电子装联,分别占整体营收的59.68%、17.05%、15.67%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

4.建滔集团

建滔集团有限公司是一家主要从事化工产品相关业务的中国香港投资控股公司,建滔集团通过五大分部运营。覆铜面板分部从事覆铜面板的制造及销售。印刷线路板分部从事印刷线路板的制造及销售。化工产品分部从事化工产品的制造及销售。物业分部从事物业发展及投资。其他分部从事酒店业务以及液晶显示屏及磁电产品的制造及销售。

2023年实现营业收入397.13亿港元,同比下降19.57%;实现归母净利润20.63亿港元,同比下降43.56%。2023年主营产品包括覆铜面板、印刷线路板、化工产品,分别占整体营收的34.57%、29.33%、26.61%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

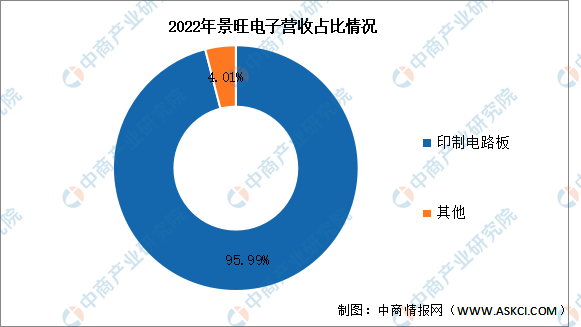

5.景旺电子

深圳市景旺电子股份有限公司是一家专业从事印刷电路板及高端电子材料研发、生产和销售的国家高新技术企业,景旺电子产品类型覆盖FR4印制电路板、铝基电路板、柔性电路板、HDI板、刚挠结合板、高端电子材料等。

2023年前三季度实现营业收77.52亿元,同比增长0.47%;实现归母净利润7亿元,同比下降6.29%。2022年印制电路板占整体营收的95.99%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、PCB行业发展前景

1.下游需求拉动行业发展

近年来,随着新一代信息技术的不断突破,智能化汽车以及VR设备等新型电子产品不断发展,以车载ADAS、车载雷达、可穿戴设备、AR/VR元宇宙设备等领域为代表的新兴电子产品市场快速崛起,推动了中高端PCB产品需求的快速增长。同时,以ChatGPT为代表的人工智能技术的快速发展,预计也将带来AI服务器及人工智能领域产品的大爆发,为PCB行业带来新机遇。

2.渗透率上升为行业龙头提供竞争优势

为适应新技术的不断发展,以FPC、HDI、SLP为代表的高阶产品市场渗透率不断上升。高阶产品渗透率的上升对于PCB企业的研发、生产等提出了更高的要求,龙头企业凭借领先的技术优势,雄厚的资金实力以及强大的生产管理能力,行业竞争力将进一步凸显,PCB行业向头部企业集中的发展趋势愈发明显。

3.技术创新带动行业发展

随着物联网、人工智能等技术的快速发展,对PCB的性能和复杂度要求不断提高。高密度互连技术(HDI)的应用,使得在更小的空间内拥有更多连接点成为可能,从而提高了电路的整体性能和效率。同时,柔性电路板因其独特的可弯曲特性,在可穿戴设备、医疗设备等领域的应用日益广泛。