智能手机市场下滑,是从2022年开始的。从身边看,逐渐的周围很多人开始一部手机使用三年,但这样的选择不无道理。

一方面,手机没有更大程度的创新,与曾经一年一创新相比,最近的手机更新好像都仅仅是完善了部分升级。另一方面,疫情带来对经济的冲击确实无法忽视,消费者不愿意再花钱消费尚无创新的手机。

这仅仅是身边的观察,对于手机消费的需求下降从机构的统计数据中有更加直观的显示。根据 IDC 和 Canalys 的研究报告,2022 年中国智能手机出货量为 2.858 亿部,同比下降 13.2%,十年来首次跌破 3 亿部大关。

从最新的数据来看,Oppo 和 Vivo 在中国的出货量下降了 25% 以上,哪怕是凭借iPhone 14杀出一条血路的苹果,在2022年在中国的出货量都下降了4.4%。

智能手机消费的萧条传导到上游的芯片领域,各大OME的芯片支出纷纷下降,小米2022年支出同比下降11.3%、华为支出同比下降19.4%,成为全球前十大OME中采购跌幅最大的企业。

正是在智能手机市场严峻的情况下,两大手机芯片厂商——高通、联发科都遇到了自己的“苦恼”。

01

下滑的营收

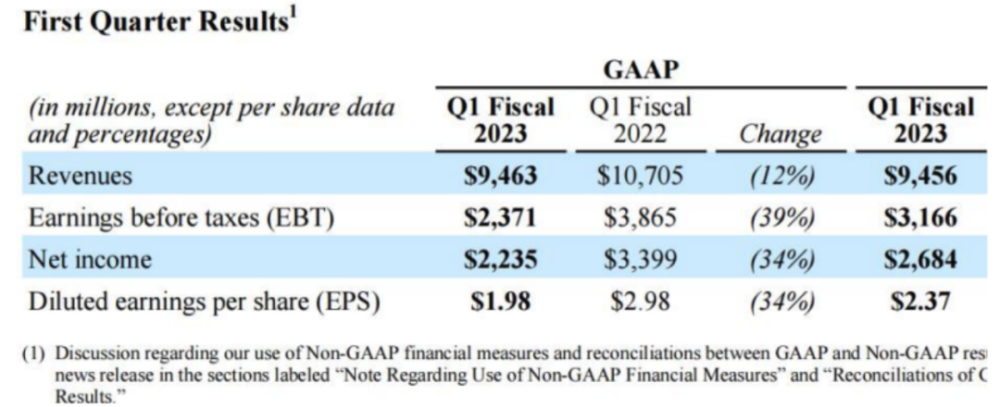

最近,高通发布了其2023年第一季度财报,在财报中高通实现营收 94.6 亿美元,同比下降了 12%,低于预期;净利润 22.4 亿美元,同比下降 34%。

高通 2023 财年 Q1 综合收益表

高通主营业务由以芯片产品为主的高通半导体业务(QCT),以及负责知识产权授权的高通技术许可业务(QTL)两大板块构成。具体来看,高通QCT业务实现营收78.92亿美元,同比减少11%,在QCT部门中,手机芯片业务营收同比下降18%至57.54亿美元。

高通QTL业务该季度营收为15.24亿美元,同比减少16%。由于该业务营收模式为向合作伙伴出货的手机收取专利费,也凸显手机行业下行现状。

在其增长的营收业务中,汽车用芯片的业务营收同比增长了58%,达到4.56亿美元;物联网部门营收同比增长7%,达到16.82亿美元。

为了应对未来业绩的情况,高通首席财务官Akash Palkhiwala表示,高通打算通过减少成熟业务的支出,并对某些职能部门选择性裁员的方式来削减开支。

正如高通CEO安蒙所说,智能手机的黄金时代已经结束了。

再来看联发科的战绩,联发科2022年第四季度营收34亿美元,年同比下降25%,环比下降26%,创2020年Q3以来新低。

过去两年,联发科苦心经营,市场份额节节攀升,2022年联发科的手机营收较前一年增长10%,在Q2时其营收达到了55亿美元的巅峰。但去年下半年,受市场大环境影响,其营收急转直下。

联发科表示,季度的环比下降来自中国市场增长缓慢、消费者需求疲软以及智能手机OEM厂商库存调整。由于客户大幅调整库存,手机业务季度营收年同比下降25%,环比下降30%。该部分对联发科2022年第四季度的营收贡献达52%。联发科副董事长暨首席执行官蔡力行直言“2023年第一季将成为联发科技的运营低点。”

以智能手机芯片为主营业务的高通与联发科都遇到了难题:智能手机不再是灵丹妙药。

02

智能手机芯片之战

作为全球最大的两家安卓手机处理器制造商,高通和联发科的竞争近年来越发激烈。

过去很长时间内高通一直沉浸在成为Android OEM首选的荣耀中,但由于骁龙888处理器,骁龙8 Gen 1处理器热设计效率高等问题,被用户频频吐槽。反观联发科则强势崛起,多款天玑处理器在能效方面取得飞跃。

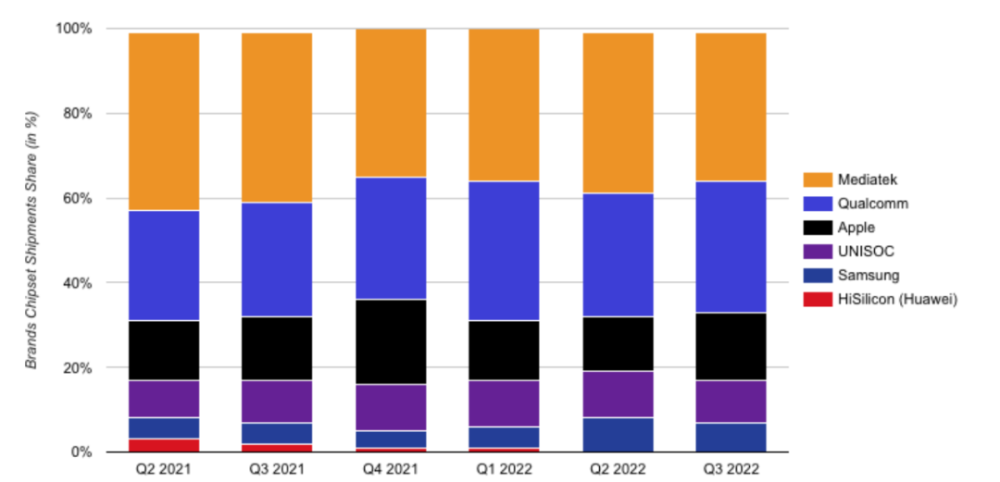

联发科已经连续八季度在全球芯片市场占领市占率第一。根据Counterpoint的最新数据,2022年第三季度,联发科市占率达到35%,高通则为31%。

超旗舰芯片组:联发科天玑9000 vs 高通骁龙8+

要说联发科真正站稳高端市场的作品,那就是天玑9000。去年上半年天玑 9000 对上骁龙 8 Gen 1,虽然它俩 CPU 架构一致导致性能拉不开差距。但在能效方面采用台积电 4nm 的天玑 9000 发挥就很出色,游戏功耗比骁龙 8 Gen 1 低了一截。

2022年上半年,联发科在中国高端安卓智能手机市场(批发价高于500美元,约合人民币3635元)中的份额得到了显著增长,这种增长与天玑9000系列旗舰芯的市场表现分不开。而后2022年下半年,高通推出的骁龙8+处理器,无疑是对于联发科天玑9000应战。

次旗舰芯片组:联发科天玑8100 vs 高通骁龙870

2022 年 3 月份发布的 5nm 工艺天玑 8100,面对 2021 年年初发布的 7nm 骁龙 870,更是展现了在制程和性能上的双重碾压。但高通同时选择“田忌赛马”的策略,允许厂商把骁龙上一代旗舰芯片下放到中端,一下子把天玑 8100 在中端市场的性能优势给直接打没。

中端芯片组:联发科全新天玑7200 vs 高通骁龙的迭代

不过,中端市场中,高通在骁龙 8 Gen 2 推出之后,上代旗舰芯片骁龙 8+ 也被高通下放到了中端,而且那些搭载骁龙 8+ 的手机,它们的价格已经卷到了两三千价位。

联发科的应对方式则是在近期推出全新天玑7200,其与天玑9200具有相同的台积电第二代4nm制程工艺,并且,包含2个主频为2.8GHz的Arm Cortex-A715核心,以及6个Cortex-A510核心。

其他配置上,天玑7200集成先进的Sub-6GHz 5G调制解调器,下行速率可达到4.7Gbps,支持5G双载波聚合、5G双卡双待、双卡VoNR以及MediaTek 5G UltraSave 2.0省电技术,对于提升终端的5G通信的续航有着很大的帮助。

根据目前的情况推测,搭载天玑7200的终端预计将于第一季度上市。因此,今年两者的比拼情况尚未可知。

03

困扰之下,未来走向何方?

高通的计划:移动互联深入布局未来智驾

“情况发生了很大变化,所有人都要全力以赴。”这是高通公司CFO的最新表态,随着消费者对智能手机等消费类电子产品的需求持续放缓,公司正在考虑向业务不断增长的汽车行业分配更多资金。

高通估计,其每辆车的潜在营收范围将从200美元的低价车型到高达3,000美元的高端车型。高通CEO安蒙同样表示,虽然高通并不被视为传统意义上的汽车行业供应商,但却在很短时间内壮大了汽车业务,汽车业务是高通业务多元化战略的一大亮点。

向着汽车业务发展的第一步,高通选择首先在投资领域和投资规模上找到正确的组合。去年年初,高通收购了汽车零部件供应商Veoneer ,并全资收购了后者旗下的自动驾驶软件业务Arriver。按照计划,高通接下来每年在Arriver上投资约2亿美元。此外,高通还入股了中科创达旗下智能驾驶子公司——畅行智驾,后者聚焦于研发自动驾驶域控制器软件和硬件一体化平台。到目前为止,高通的自动驾驶Snapdragon Ride平台已相继拿下长城、通用、宝马、大众四家一线车企定点。

目前高通拥有非常高的汽车半导体业务订单总估值。骁龙数字底盘也受到了行业的认可,被认为是开放的、水平式赋能的平台,支持将汽车连接至云端,赋能数字座舱体验。高通CEO安蒙表示:“简单来说,我们将手机的体验扩展到了汽车,此外,我们还提供智能驾驶和辅助驾驶技术。”

也就是说,目前高通做的事情是,减少在更成熟的业务的支出,把资金和资源重新分配给汽车以及物联网领域。

联发科:多元布局

在智能手机芯片逐渐下降的情况下,联发科早已做好准备。尽管联发科未来的主要方向仍是系统单芯片(SoC)和运算技术开发,包括5G、蓝牙、WiFi、卫星等互联网关键技术,但是联发科同样提出了多元布局。

联发科CEO蔡力行表示,旗舰手机应用处理器(AP)不仅仅是一个平台,更是联发科核心价值所在,代表着联发科最高的技术成果。不过,蔡力行也强调,联发科不再只是一家手机AP公司,旨在缩小与智能手机以外其他领域的竞争对手的差距,例如Wi-Fi和5G。并且,联发科未来也不会缺席汽车和高性能计算 (HPC) 市场。

Wi-Fi方面,去年联发科进行了全球首个 Wi-Fi 7 技术演示,与竞品相比,联发科技的 Wi-Fi 7 解决方案采用 6 纳米工艺,可将主功耗降低 50%,并将 MLO 切换延迟降低 100 倍。目前,联发科已经宣布与频谱共用服务商美国联邦无限公司联手完成WiFi 7与6E芯片的自动频率控制(AFC)互通性测试。

在光线追踪方面,联发科早已提前布局Vulkan Ray Query技术方案,2021年发布的旗舰芯片天玑1200/1100所搭载的新一代MediaTek HyperEngine 3.0游戏优化引入了光线追踪(Ray Tracing)技术。

2022年10月,联发科正式推出了Vulkan扩展的移动端光线追踪SDK解决方案,它是提供了创建核心光线追踪功能的途径,包括路径追踪、屏幕空间光线追踪阴影、多重反射和任意表面反射等,并且兼容Khronos定义的行业图形标准。

在手机市场的冲击中,高通和联发科都在不断强调多元化发展、开拓新的战场,今年两家企业的新高地能够达到何种程度,我们拭目以待。